被英国税局查账了怎么办,有什么好解决办法?这个真相跟你想的不一样

最近,小伙伴们面对英国VAT查账、补税、罚款问题上显得措手不及。

看着小伙伴黑丝熬成白发,青葱少年掉发不止,年轻脑瓜愁到撞墙。我想,有必要揭秘下查账的真实情况及解决方法。

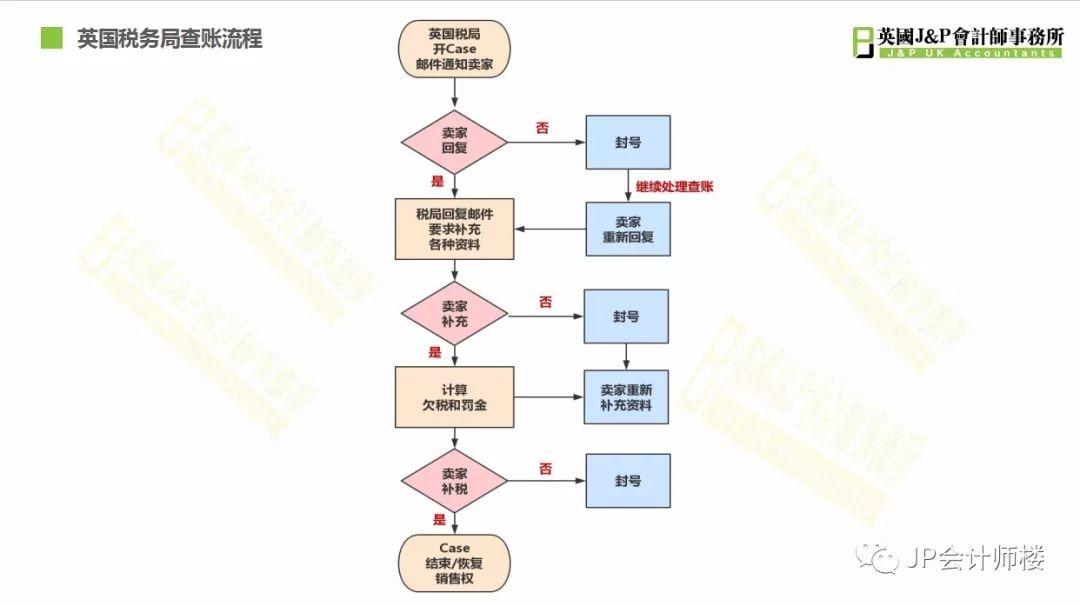

对于被查账的跨境卖家来说,英国税局不会从大不列颠帝国跑到国外去,一般是你或者你的税务代理,先收到一封先礼后兵的权利与义务告知邮件。

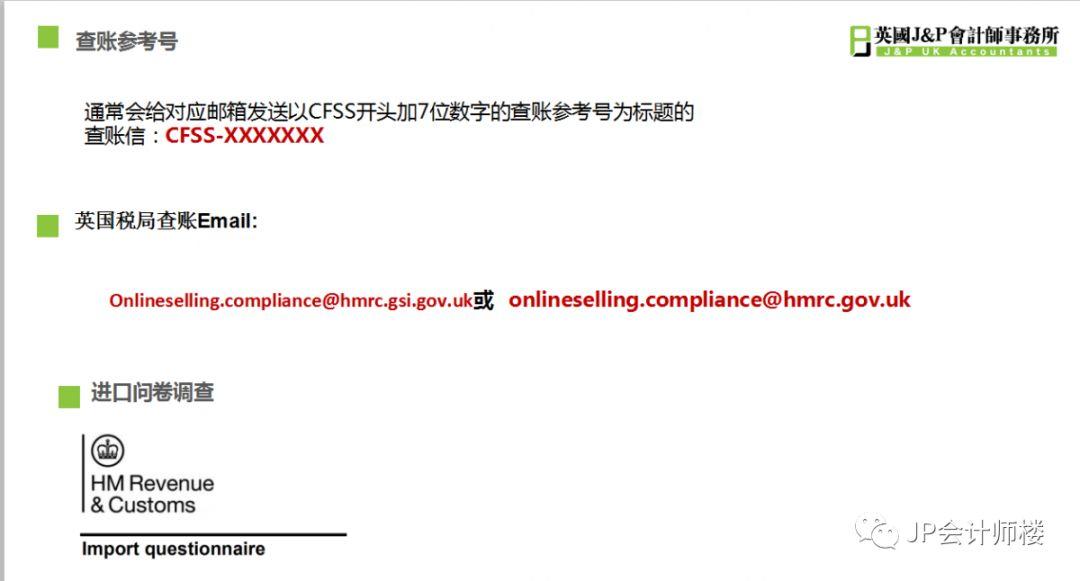

告知您,此树是我栽,此路是我开,“你在英国销售,就有义务和责任纳税了”。这封查账信一般以CFSS开头加7位数字为标题。

除了这份告知书外,它还会发送“原来的配方,还是熟悉的味道”的“31问题调查问卷“。还有,英国税局是直接默认卖家收到了这封邮件。并且,要求收到邮件后7天时间内回复。否则,账号就被会税局直接关闭的可能。

所以,不管您的账户是否绑定VAT税号,都要时时检查自己的账号的邮箱,一旦发现税务局的邮件就要及时回复了。

一、提交首次查账所需资料:

1、开始销售日起至2016年7月的custom Transaction(无销售无需提供)

2、按照税局的要求提供指定的UK summary;

3、2016年8月至最新一次申报期的VAT Transaction(最好按申报期间下载);

4、C79或者C88、或者本地采购发票;

5、进口问卷

二、按要求方式提交资料:

1、通过电子邮件将查账所需资料发送至指定的邮箱,请在邮件主题标题中包含查账参考号;

2、通过Dropbox链接提供 – 如果这是首选选项,请立即回复,税局将单独通过电子邮件发送Dropbox链接;

当你回复了邮件,提供了要求的资料,等待你的将可能是处罚的问题了,那么,关于罚金方面,他们是如何计算的?

英国税局的罚金通常是0%-20%的比例左右。这在很大程度上取决于每一个个案,不同个案会有所不同,也有不需要罚金的情况。在处罚方面,HMRC 会酌情考虑以下情况:

1、企业少缴纳或者过期申报的原因;

2、企业存在前述原因是否立即报告 HMRC;

3、企业在纳税检查期间的配合度。

但是,作为跨境卖家,您有权查询和质疑调查结束时返还给您的任何评估和重新计算。

如果您不同意他们的重新计算,您有权要求评估的计算细节,以便您可以进行相应的争辩,时间是在评估通知后1周内提出。

申诉时,纳税人可以委托税务代理告知 HMRC 以下情况:

1、对哪些税款有异议,包括纳税年度;

2、企业提交过的需要 HMRC 回应的信息以及提交的时间;

3、企业认为不应纳税的理由。

4、纳税人在申诉解决前都可以不支付罚款

像补税申诉的很多问题,而很多中介没有资质也无法处理。但是,从J&P帮客户全权代理查账的实例中,有客户查账后有完全不用补税的情况。

OK,那么以上知识就分享到这。但是,单纯以上面一篇千字文章,无法详细的解说更多的查账的细节与减税要点。所以,在下期,会进行重点讲解,请持续关注。

同时,为了给小伙伴们提供更多的投资税收政策,我们还免费提供一份,由国家税务总局国际税务司国别投资税收指南课题组编辑的《中国居民赴英国投资税收指南》,这份资料92页。有需要的小伙伴们,可以联系我们漂亮的客服MM咨询。

本篇文章来源于微信公众号: 跨境电商跨境屋